目次

はじめに

コロナの影響により売上が減少、しかもコロナ融資の据置期間が終了し返済が始まり資金繰りが厳しい、あるいは不安だとお思いの経営者も多いのではないでしょうか?

資金繰りを改善・安定させるには、お金の出と入りを管理し、いかにお金を手元に残せる仕組みを構築できるかがポイントです。

この記事では、資金調達により厳しい資金繰りを改善する方法について解説します。

資金繰り改善に向けた考え方

資金繰りが厳しいとは、「①手持現金が少なく」、かつ「②入ってくるお金が少なく、出ていくお金が多い」状態のことを指します。

この状態が常態化すると、手持ち資産を切り売り、あるいは手形売却損を計上してでも急いで現金化しないと事業が回らなくなるため、本来入るはずであったお金が減り、ますます苦しい状況になります。

なので、「①手持現金が少なく」及び「②入ってくるお金が少なく、出ていくお金が多い」という状態を解消していかなければなりません。

「②入ってくるお金が少なく、出ていくお金が多い」について改善法は「資金繰り表に基づく経営改善の仕方」の記事でご説明しておりますので、ぜひご参照ください。

本記事では、「①手持現金が少ない」ことへの解決法についてお伝えします。

7つの資金調達手法

1.金融機関からの融資

資金調達方法としてオーソドックスな手法です。資本性劣後ローンやコロナ融資、伴走支援型特別保証制度等、いくつか融資制度がありますが、特にコロナ融資であれば据置期間が設置されていることや当初3年間が実質無利子、無担保であることから、最も有力な候補です。日本政策金融公庫のコロナ融資は2022年9月末まで延長されているため、借換えという選択肢も有力です。

2.データレンディング(オンラインレンディング)

データレンディング(オンラインレンディング)とは、「ビッグデータ」と「AI(人工知能)」を活用し、日々蓄積された会計データなどを元に分析を行い、融資判断を行う融資サービスです。

メリットは、(1)申し込みから融資実行までスピードが速いこと、(2)AIによる判断を行うため、担当者の質によって融資判断が変わらないことです。

みずほ銀行の「みずほスマートビジネスローン」や三菱UFG銀行の「ビズレンディング」、freee finance lab株式会社の「freee資金調達」等のサービスがあります。

3.ファクタリング

ファクタリングとは、売掛金をファクタリング会社へ売却し、手数料を差し引かれた代金を受け取って資金調達する手法です。ファクタリングを活用すると入金サイクルを短縮できるため、資金繰りが改善します。また、赤字決算、債務超過、税金を滞納していても利用できるのもメリットです。

※なお、似たような資金調達方法にABL(売掛債権担保融資)がありますが、ABLは売上債権を担保にした「融資」であるのに対し、ファクタリングは「売買契約」であることが相違点です。

一方で、デメリットとしては、やはり手数料による利益の減少です。特に買取手数料を多くとる悪徳ファクタリング業者も存在します。買取手数料は20%以下が相場です。悪徳ファクタリング業者を避けるコツは、

①同業者が長年利用している業者を紹介してもらうこと

②貸金業登録をしていない業者を避けること

③営業をかけてくる業者を避けること

です。最低限、相場の範囲内の手数料で業者と契約するようにしましょう。

4.契約者貸付

節税の意味を込めて、生命保険や小規模企業者共済、経営セーフティ共済等に加入されている方もおられると思います。契約者貸付制度は、保険会社や小規模企業者共済、経営セーフティ共済において、返戻金や掛金の納付期間、解約金に応じて借入ができる制度です。

①生命保険について

解約返戻金を担保にした契約者貸付制度です(なのでかけ捨てタイプの生命保険の場合はこの制度を使うことはできません)。借入上限額は解約返戻金のおよそ7~8割が一般的です。保険を継続したまま借り入れができます。自分自身がこれまで積み上げてきたお金を元に借り入れを行うので、利用の際の審査が必要がないことや、ローンのように毎月決まった日に決まった額を返済しなければいけないという定例返済をとっておらず、好きなタイミングで返済することができることもメリットです。ただ、金利は2~6%程度が一般的ですので、カードローンよりは低めですが一般の融資に比べれば割高です。

②小規模企業者共済について

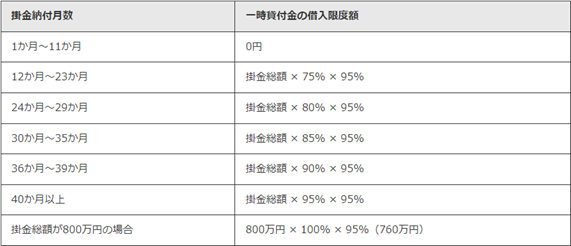

掛金の範囲内(掛金納付月数により掛金の7~9割)で、10万円以上2,000万円以内(5万円単位)で借入れをすることができます。

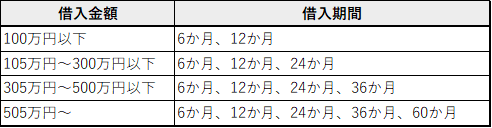

借入期間は、借入金額によって選択が可能です。

返済方法は、借入期間が①6か月または12か月の場合は期限一括償還、②24か月、36か月、60か月の場合は6か月ごとの元金均等割賦償還※1となります。

利率は2022年7月現在で0.9%~1.5%です。

※1…返済金額のうち、元金だけが均等になるように返済する方法です。返済が進み元金が減るにつれて支払う利子も少なくなります。

③経営セーフティ共済について

借入限度額については、下記表を参照ください。

返済期限は1年で、期限一括償還となります。金利は2022年7月現在で0.9%です。

手元資金に余裕があるときは生命保険や小規模企業者共済、経営セーフティ共済等に加入しておくことは、節税となるだけでなく、もしものときも役立ちます。

5.少人数私募債

要は、社債(会社が主に資金調達を目的として発行する債券)です。不特定多数を相手に発行される債券を「公募債」、特定の少人数のみに限定して発行される債券を「私募債」と言いますが、公募債であれば「金融商品取引業登録」「有価証券届出書の提出」や「社債管理者の設置」をしなければなりません。一方、私募債であれば原則としてそれらの手続きは不要のため、こじんまりとした中小企業では、社債発行となればまず私募債となります。私募債の中でも少人数私募債は「6か月の通算で50人未満を対象とした募集」になります。発行総額が1億円未満の場合は、特段の行政手続きなしで社債の発行及び私募を行うことができるため、一般的に発行総額は「1億円未満」となります。親族や知人・友人などの縁故者に依頼したり、取引銀行が仲介をして保証協会保証付きの発行につなげるケースがほとんどです。

例えば「一口100万円で年利5%、5年目で一括返済」の条件で社債を会社が発行し、縁故者が5口買えば、会社は500万円の資金を調達でき、5年間は元金は据置のまま、年間25万円の社債利息を支払い、5年後の期日に一括返済するということになります。

なお、利率は2~5%、償還期間は2~7年が一般的です。

6.クラウドファンディング

クラウドファンディングとは、インターネットを介して不特定多数の人々から少額ずつ資金を調達することです。「こんなモノやサービスを作りたい」「世の中の問題をこう解決したい」といったアイデアや想いを持つ人(企業)は起案者として発信でき、それに共感し「応援したい」「モノやサービスを試してみたい」と思った人(支援者)がいれば、資金調達が可能となります。従来の手段では資金調達が難しかったものが、クラウドファンディングによって調達可能性が高くなります。基本的なクラウドファンディングの流れを下記に示します。

“ ①掲載したいクラウドファンディングサイトを検討

⇒②クラウドファンディングのプロジェクトページを作成

⇒③プロジェクトページ完成後、公開して資金調達をスタート

⇒④ 募集期間中はさまざまなプロモーション活動を行い、プロジェクトページを拡散

⇒⑤集まったお金で、プロジェクトを実行”

クラウドファンディングのサイトはいくつかあるため、こちらから探すことが第一歩となります。

7.POファイナンス®

PO(purchase order=受発注)ファイナンス®とは、これまで担保にならなかった納品前(受発注時点)から、金融機関による受注債権担保融資を可能としたサービスです。受注書等の電子債権記録機関への登録により電子記録債権化し(ただし検収終了後に支払うという条件付き)、これを金融機関に譲渡(記録)し担保とすることで金融機関が融資を実施。取引当事者双方の承諾に基づく記録が効力発生の要件です。

受注側の企業としては、運転資金が最も必要な仕掛り前に資金調達を実現でき、資金繰りが改善します。また、受注額の100%まで資金調達ができます。

発注側の企業としては、面倒な前払金(前渡金)が不要になることで、下請けの資金手当てや与信管理を気にせず、大口の発注も安心して行えます。

また、金融機関としても、電子記録債権は発注側と受注側および金融機関が順番に記録機関の記録原簿に記録請求・承認を行なうため、二重譲渡、契約不存在、多重請求等のリスクが無い安全な金銭債権として金融機関が担保とすることが出来ます。

POファイナンス®を利用可能な金融機関として、広島周辺ですと商工組合中央金庫、広島銀行、中国銀行等があります。

まとめ

ここまで、資金繰りを改善するための7つの資金調達手法についてお伝え致しました。

資金調達といえば金融機関からの借入をイメージされる方も多いかと思います。金融機関から融資を謝絶されてしまっても、謝絶理由を聞き、その理由を潰す様に会社を改善していけば良いですし、金融機関からの借入以外にも様々な資金調達手法があります。

まずはそういった手法を知った上で、自社の実態に照らし合わせどのような調達手法が良いか検討し、実際に調達できた人の話を聞く、あるいは専門家等を頼ることをおすすめします。

私自身も認定支援機関として、そういった支援をしております。早め早めの対応が、事業改善へと導きます。1人で抱え込まず、少しでもお悩みであれば、ぜひお気軽にご相談ください。