はじめに

資金繰り表という言葉は聞いたことはあるし知っているけれど、実際に策定したりそこから何が読み取れるかについて熟知している方はそこまで多くないのではないでしょうか。

試算表や決算書は税理士が作成してくれますが、資金繰り表は経営者や経理担当者が作成することが基本になります。

そのため、目の前の仕事や緊急の用事等でどうしても時間を取られ、作成が難しいというケースが多いのが実際かと思います。

そこで今回は、資金繰り表の読み方のポイントを解説します。なお、資金繰り表の作成については過去の記事をご参照ください。

資金繰り表を読むポイントとは?

①資金繰り表について

まず、資金繰り表とは何かについて簡単に説明しておきます。

資金繰り表とは、会社のお金の出と入りをチェックし、将来的に資金が底をつくことのないよう管理するための現預金の収支表のことです。

これは既に確定した過去、そして現在、まだ不確定な未来に対して作成していくので、過去から現在のお金の流れ(確定)、そして現在から将来へのお金の流れ(予測)が見えるのです。

あくまで将来に関しては予測なのでその通りに推移するかは確証はありませんが、それでも先の見通しが立つため、このままだといついくら現預金が不足しそうだとか、将来の問題に対して現時点で対策を考られるようになるのが1番大きなメリットです。

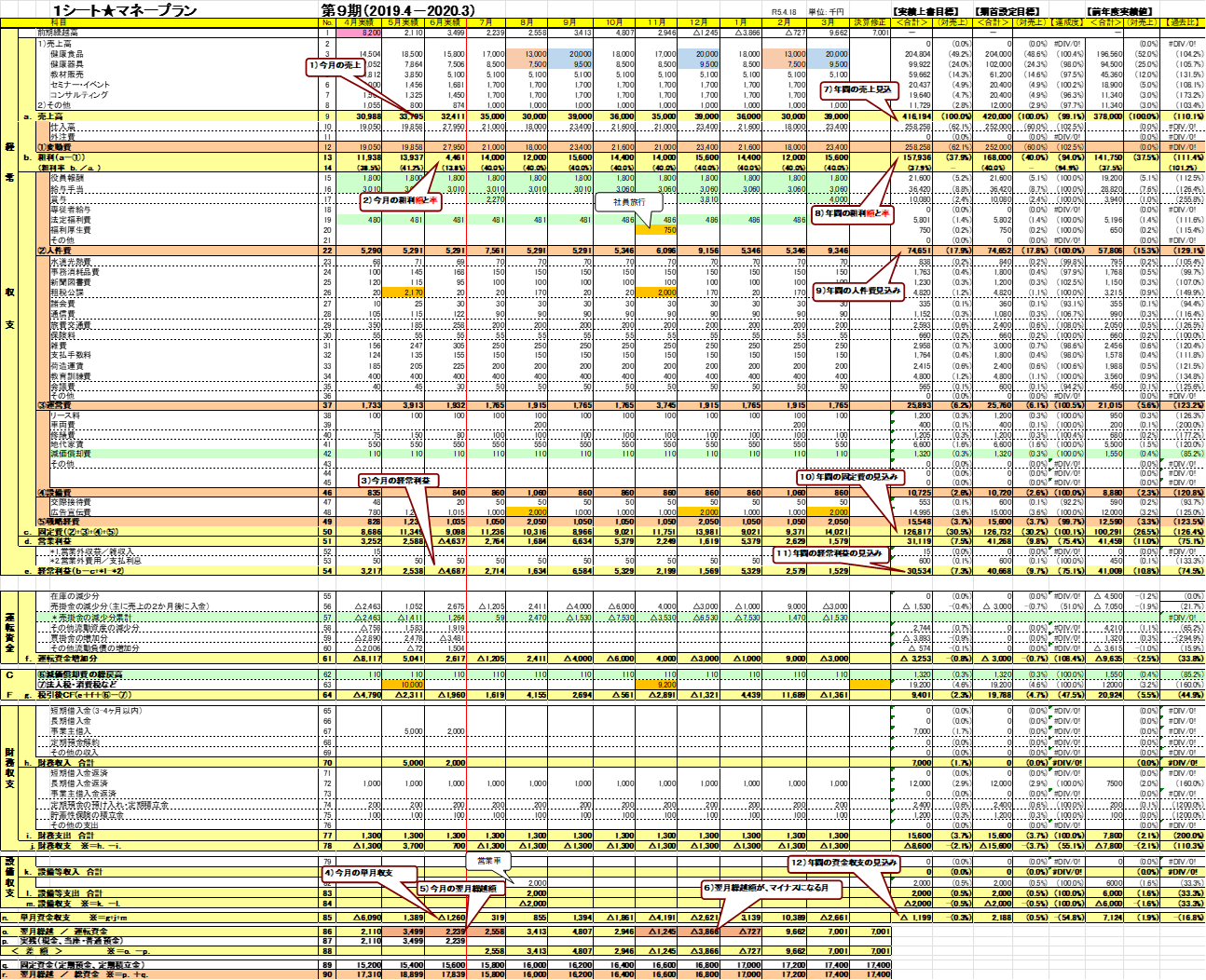

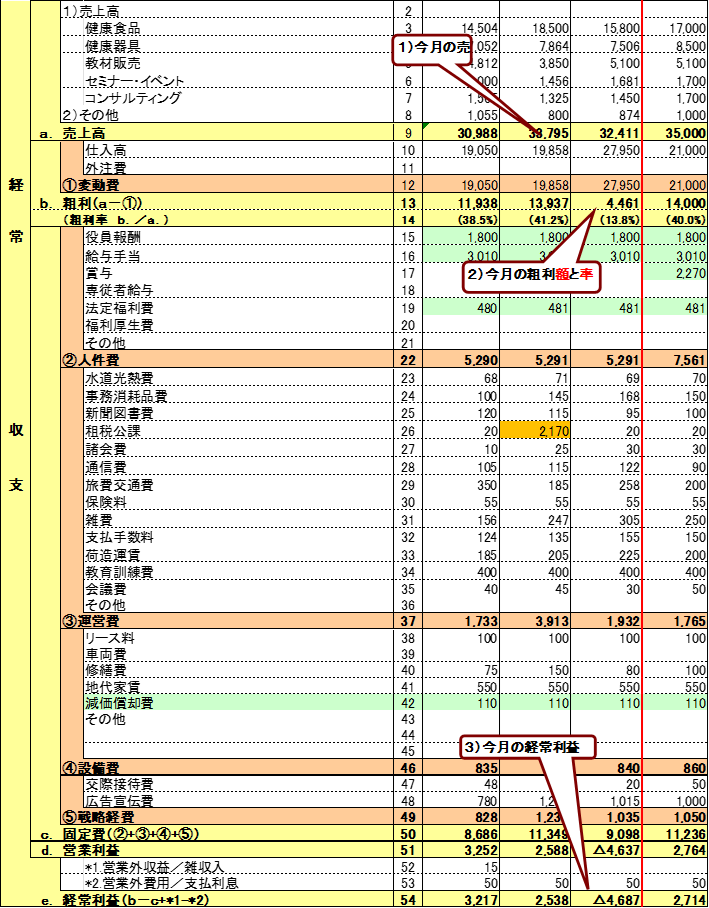

実際に私が使用している資金繰り表を見て頂くのが早いと思いますので、下図1をご参照ください。

なお、この表は損益計算書と資金繰り表が兼用となっており、A3用紙1枚で月別に把握できて大変便利になっております。

【図1:資金繰り表(記載例)】

②資金繰り表の見方とポイント

上図の資金繰り表(記載例)では、期の始まりを4月、期の終わりを3月にしておりますが、自社の自社の決算期に合わせて自在に変えることができます。

また、4~6月までは実績値が入っており、一方7~3月までは予測値が入っております。試算表をベースに、毎月実績値を更新していくためより確からしい値に近づいていき、当期の見通しがクリアになっていきます。

そして、No.1~90まで番号が振られてますが、順に説明していきます。

No.1

月初の現預金を入れます。

![]()

No.2~54まで

損益計算書の数字が入ります。

ここでのポイントは、No.12の粗利率、No.51の営業利益、No.54の経常利益です。

粗利率は売上高に占める粗利額の割合です。これが平均的な粗利率に比べ極端に増減している場合はその月の仕入高や外注費を分析してみてください。

一時的な要因であれば良いですが、これが恒久的に起こるようであれば手を打たなければなりません。

また、営業利益は本業で稼げているか稼げていないかの指標になります。ここが黒字でないと、事業を続ければ続けるほど赤字になりますので、固定費の見直しや経営や事業全体の見直しをしなければなりません。

経常利益は、営業利益に雑収入や支払利息を加味した利益額のことです。借入過多であれば支払利息が大きくなりますので、例えば営業利益は黒字であるにも関わらず支払利息が大きいため経常利益が赤字になる場合は借入の見直しをしなければなりません。

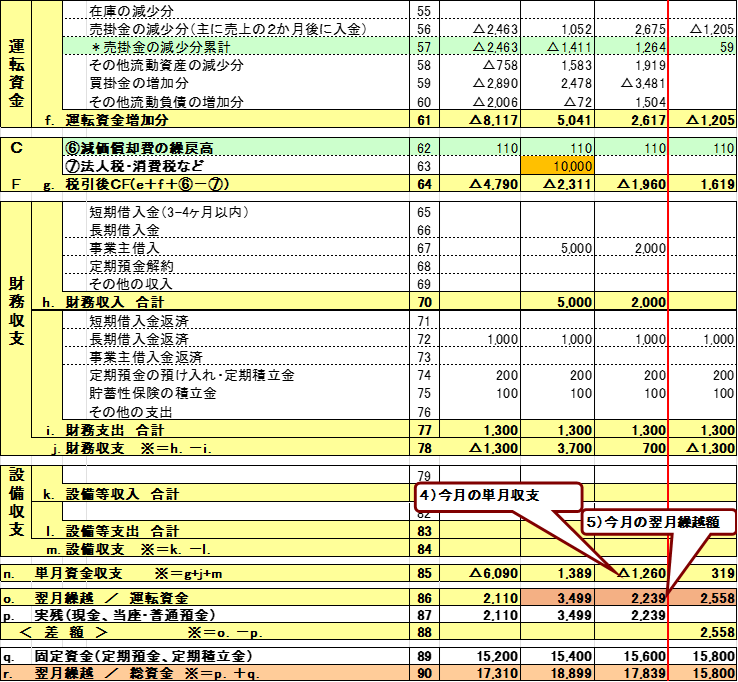

No.55~90までは貸借対照表の数字が入りますが、もう少し詳細に見ていきます。

No.55~61まで

運転資金の増減(在庫の増減や売掛金の増減、買掛金の増減等)が入ります。

売上債権の現金化のタイミングと売上が上がるタイミングにズレが生じる場合、ここで調整します。

例えば当月売上の2か月後が入金のタイミングなら、ここで売掛金が増加し、2か月後に減少します。

即ち、会計上の利益と実際のお金の動きとの帳尻を合わせるのがここの役割です。

ポイントとしては、例えば売掛金の箇所で言えば、入金タイミングが遅いと支払が先行してしまい、手元資金が不安定になりがちなため、なるべく請求書を即時発行、請求書の支払期日を早くする等して工夫することです。同様に、買掛金の箇所では支払が遅いほど手元に現金が残ることになるため、ガード決済を利用したり例えば翌月末払いを翌々月末払いにする等も工夫として考えられます。また、在庫に関しては売れない在庫は早期に売却することもポイントです。

No.62

減価償却費の繰戻高(減価償却費は実際に出て行ったお金ではないので足し戻す)です。

No.63

法人税や消費税等で支払ったお金です。

No.64

No.54とNo.61~63を足した値であり、税引後キャッシュフロー(=本業でどれだけの現預金の増減があったか)を示しています。

ポイントは、この値を単月でプラスを維持することです。ここが赤字であれば、本業の見直しや在庫、入金・買掛金のサイト等を見直しが必要です。赤字分は財務収支や設備収支で賄わざるを得ません。

No.65~78まで

貸し借り等によって増減したお金が入ります(=財務収支)。

ポイントは、どのくらい借りて、どのくらい返済しているのか、です。

ここのバランスによって、会社がどういう状況にあるのかが理解できます。

1番望ましいのは、税引後キャッシュフローが黒字(=本業で儲かっている)であり、財務収支がマイナスである(借入を圧縮できている)状態です。

それとは逆に、税引後キャッシュフローが赤字(=本業で儲かっていない)であり、財務収支がプラスである(借入が膨らんでいる)状態だと、本業の赤字を借入で補填している状態であり、さらに支払利息が増えて税引後キャッシュフローがさらに赤字になり、それを補うために借入が増えていく、という循環に陥ってしまいます。その場合は早急に経営の立て直しが必要です。

利息以上に利回りを生む事業に投資してくれるなら良いですが、そうでない場合は財務収支は0以下が望ましいと言えます。

No.79~84まで

設備の購入や売却によって増減したお金が入ります(=設備収支)。

ポイントは、どのくらい設備を購入し、どのくらい売却しているのか、です。

こちらも、バランスによって、会社がどういう状況にあるのかが理解できます。

即ち、税引後キャッシュフローが黒字(=本業で儲かっている)であり、設備収支がマイナスである(設備にお金を使っている)状態であれば、本業の儲けから設備投資を通じてさらなる経営合理化を図り、さらに税引後キャッシュフローが増え・・・という状態が伺い知れます。

逆に、税引後キャッシュフローが黒字(=本業で儲かっている)であり、設備収支がプラスである((遊休)設備を売ってお金を作り補填している)状態であれば、本業がうまくいっていないことを示しています。その場合も早急に経営の立て直しが必要です。

これらの結果として、No.85は単月での資金収支(=税引後キャッシュフロー+財務収支+設備収支)が入ります。

これがプラスであれば現預金は増加し、マイナスであれば現預金は減少します。単月で資金収支がプラスになるようにしなければ現預金は目減りします。

税引後キャッシュフロー、財務収支、設備収支の各々が赤字なのか黒字なのかを確認し、どういう構造(理由)でプラスやマイナスになっているのかを分析し、会社の現状を理解した上で、問題があればその時点で手を打たねばなりません。

No.86~90まで

月末の現預金が入ります。

当然ですが、月初の現預金+当月資金収支=月末の現預金(翌月繰越金)となります。

毎月の税引後キャッシュフロー、財務収支、設備収支の予測を立てることで、翌月以降の月末の現預金の予測を立てていき、上記ポイントを参考に、資金繰りや経営上の問題点(いつ、いくら不足しそうだとか、営業利益、経常利益、税引後キャッシュフローの赤字が続く、借入が膨らみ続けている等)を現時点で明らかにし、早期に手を打てる状態にすることが資金繰り表の意味です。

まとめ

ここまで、資金繰り表の読み方とポイントについてお伝えしてきました。

自社の資金繰り表を見て問題があった場合、短期的には、例えば現預金を解約したり銀行から借入したりファクタリングを活用したり、遊休資産を売ったり等することで資金繰りを回すことは可能ですが、本業の赤字が長く続くようであれば抜本的な改善を実施することが求められます。そのままであればいずれ現預金が尽きるからです。

そのような場合は専門家を頼ることをおすすめします。短期的・中長期的な資金繰り改善についてはもちろん、経営を改善するお手伝いや銀行等とのコミュニケーションについても対応が可能です。

私自身も事業再生や資金繰りのプロとして事業者様のサポートをさせて頂いております。1人で抱え込まず、少しでもお悩みであれば、ぜひお気軽にご相談ください。